รูปแบบวิเคราะห์ทางเทคนิค: ใช้ลวดลาย & ตัวอย่าง (2025)

Updated: 06.05.2025

รูปแบบวิเคราะห์ทางเทคนิคในการเทรด: แพทเทิร์นพื้นฐานพร้อมภาพประกอบและตัวอย่างใช้งาน (2025)

รูปแบบวิเคราะห์ทางเทคนิค (technical analysis figures) คือแพทเทิร์นการเคลื่อนไหวของราคาในตลาดที่มักปรากฏซ้ำ ๆ และเปิดโอกาสให้นักเทรดคาดการณ์การเคลื่อนไหวของราคาในอนาคต ในหลายกรณี เราสามารถมองเห็นรูปแบบเหล่านี้ได้โดยตรงบนกราฟราคา โดยไม่ต้องใช้เครื่องมือเสริมอื่น ๆ เลย

อย่างไรก็ตาม รูปแบบวิเคราะห์ทางเทคนิคทุกแบบสามารถ (และควร) ยืนยันร่วมกับการดูแนวรับ แนวต้าน เส้นเทรนด์ อินดิเคเตอร์ และองค์ประกอบอื่น ๆ ซึ่งชี้ให้เห็นถึงพื้นฐานที่มั่นคงของแพทเทิร์นเหล่านี้และประสบการณ์อันยาวนานของเหล่านักเทรด สิ่งที่เราต้องทำคือเรียนรู้ที่จะมองหารูปแบบที่เกิดซ้ำบนกราฟและใช้ประโยชน์จากมันเพื่อสร้างกำไร

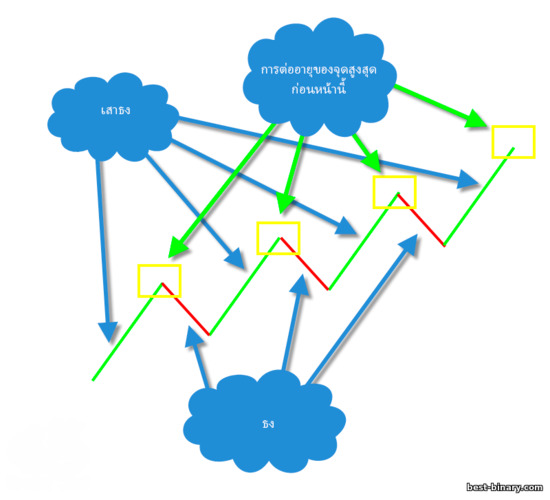

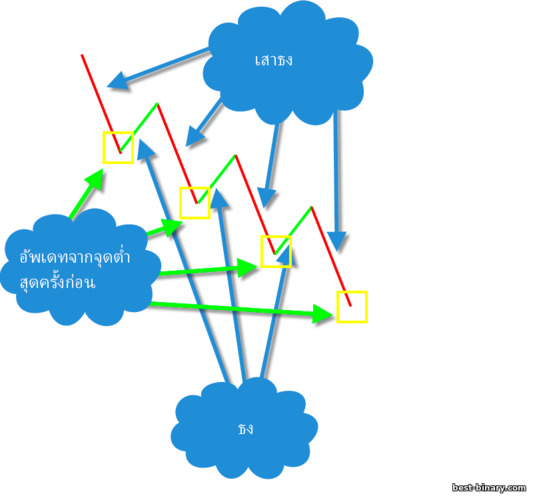

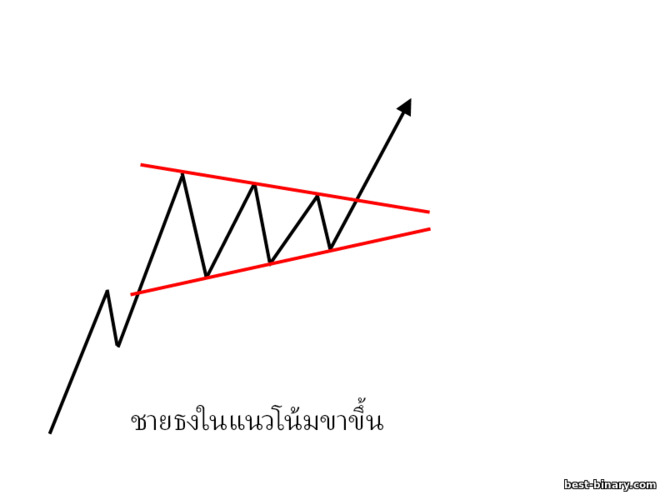

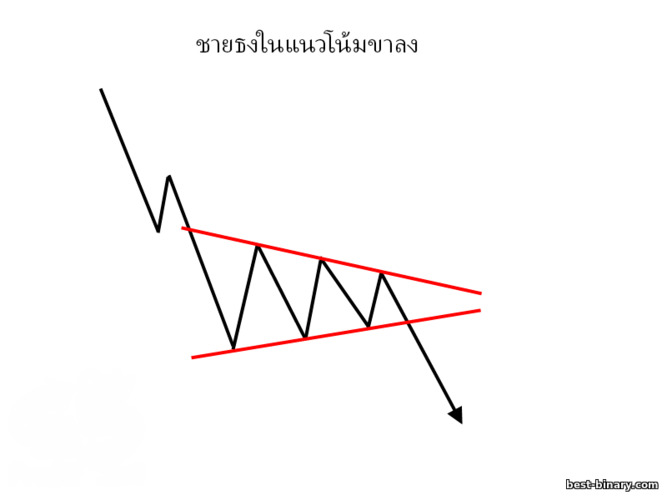

มาลองดูรายละเอียดกัน รูปแบบธง (flag) จะปรากฏในจังหวะที่ราคามีการเคลื่อนที่เป็นคลื่นตามเทรนด์ โดยเฉพาะช่วงที่มีการย่อตัวสวนทางเทรนด์ โดยธงที่ถูกต้อง (ตรงตามกฎวิเคราะห์ทางเทคนิค) จะแบ่งเป็น 3 ส่วนคือ:

ตัวธงอาจประกอบด้วยแท่งเทียนเพียงไม่กี่แท่ง หรือเป็นการย่อตัวที่ค่อนข้างซับซ้อนก็ได้ โดยทั่วไปเทรดเดอร์จะลากเส้นขอบบนและขอบล่างของธง แต่จะให้ความสำคัญกับขอบที่จะเป็นจุดทะลุ (breakout) เพื่อบ่งบอกการต่อเนื่องของเทรนด์อีกครั้ง ส่วนขอบอีกด้านหนึ่งใช้เพื่อมองภาพรวมว่าธงเกิดอย่างสมบูรณ์แล้ว

ในเทรนด์ขาขึ้น เราจะสนใจเฉพาะขอบธงด้านบน เพราะการทะลุขอบบนหมายถึงการจบการย่อตัวและเทรนด์มีแนวโน้มจะไปต่อ ส่วนในเทรนด์ขาลงจะโฟกัสที่ขอบล่าง การทะลุขอบล่างธงเป็นสัญญาณจบการย่อตัวและราคาพร้อมเดินหน้าต่อ การเปิดออเดอร์สามารถทำได้หลังการทะลุของขอบธงแล้ว ถือไว้ประมาณ 3–5 แท่งเทียน ทั้งนี้เลือกได้ตามไทม์เฟรมที่ใช้อยู่ ไม่ว่าจะเป็น M1 จนถึง W1 (รายสัปดาห์)

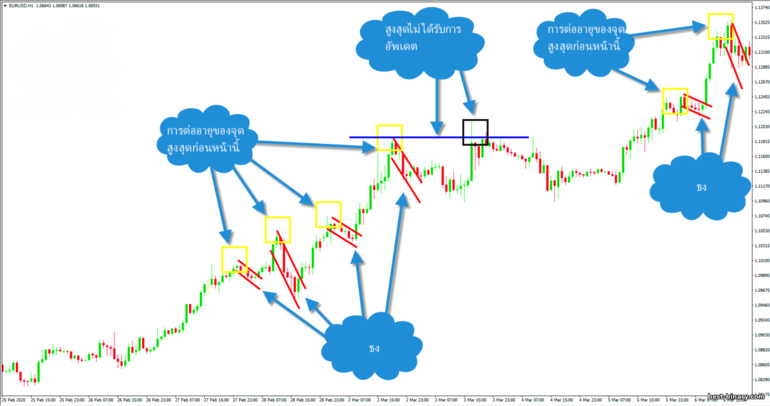

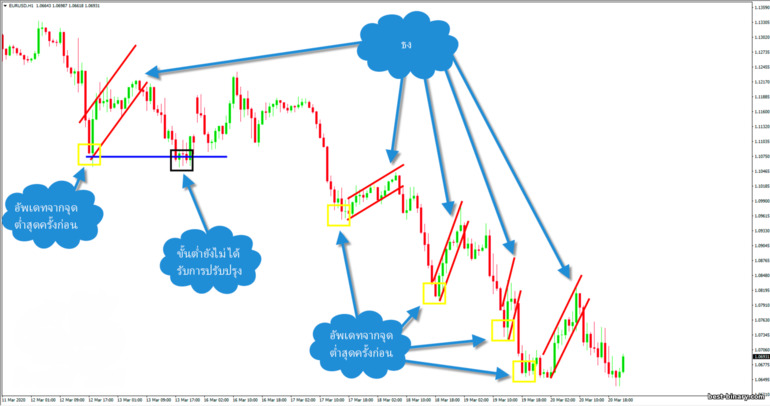

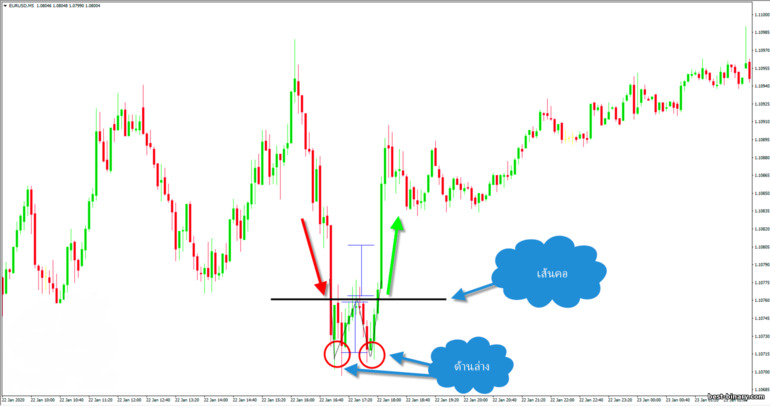

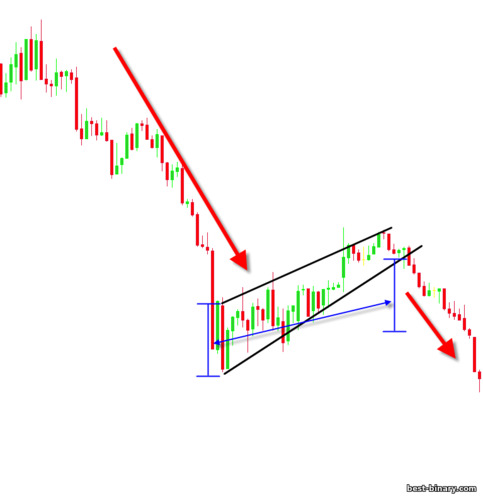

มาลองดูตัวอย่าง Flag pattern ในกราฟจริง สำหรับขาขึ้นจะเป็นแบบนี้: การที่ธงให้สัญญาณได้ผลดี ส่วนเสาธงควรเป็นการเคลื่อนไหวของราคาที่เป็นเทรนด์ชัดเจนและไม่ค่อยมีการย่อตัวเล็ก ๆ มารบกวนมากนัก สำหรับเทรนด์ขาลง รูปแบบธงจะเป็นลักษณะดังนี้: เพื่อการระบุแพทเทิร์นที่ชัดเจน ในช่วงที่ราคาย่อตัว ให้สังเกตหากมีการแกว่งของราคาย้อนกลับไปตามเทรนด์เล็กน้อยก่อน จะช่วยให้เรากำหนดขอบบนหรือล่างของธงได้ถูกต้องยิ่งขึ้น และหลีกเลี่ยงความสับสนจากการย่อตัวที่ซับซ้อน โดยตัวธงจะชี้ทิศทางตรงข้ามกับเทรนด์ แต่สัญญาณการเทรดจะเป็นไปในทางเดียวกับเทรนด์หลัก

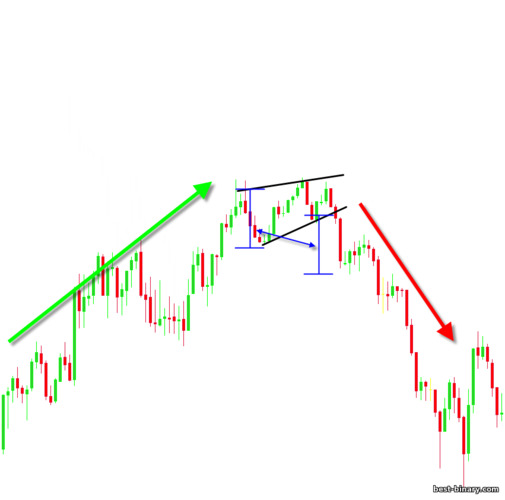

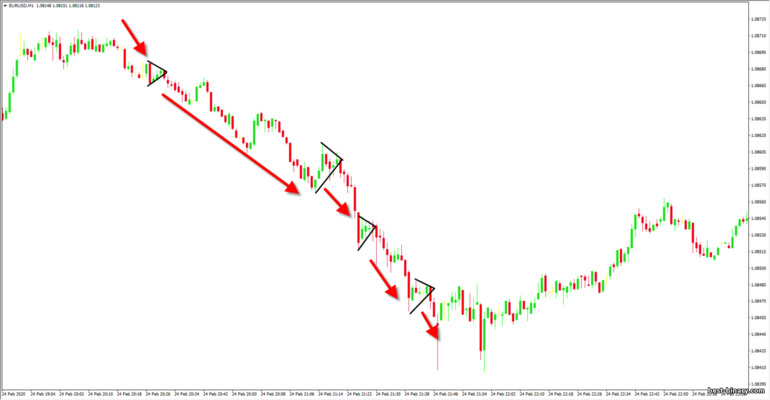

ตัวอย่างเพนแนนต์ในเทรนด์ขาขึ้น: สำหรับเทรนด์ขาลงก็จะเป็นภาพกลับกัน: เช่นเดียวกับ “Flag” เพนแนนต์มักเกิดหลังจากมีการเคลื่อนไหวอย่างแรงของราคา (pole) และจะเกิดขึ้นเมื่อราคาทำจุดสูงสุดใหม่ (ขาขึ้น) หรือจุดต่ำสุดใหม่ (ขาลง)

หากมองดูในกราฟจริง ในเทรนด์ขาขึ้น เพนแนนต์จะเป็นดังนี้: และในเทรนด์ขาลง (bearish) จะมีลักษณะดังนี้: บ่อยครั้งเทรดเดอร์บางคนอาจเข้าเทรดตามรูปแบบ “Flag” ก่อน จากนั้นจึงต่อด้วยการเทรดตามรูปแบบ “Pennant” เนื่องจากในระหว่างที่รูปแบบกำลังก่อตัว ยังไม่แน่ชัดว่าเป็นธงหรือเพนแนนต์ แต่ธงมักจะเสร็จสมบูรณ์เร็วกว่าเพนแนนต์ อย่างไรก็ดี ทั้งสองรูปแบบมีหลักการใกล้เคียงกัน จึงเป็นโอกาสให้ทำกำไรได้ 2 รอบ

หากเปรียบเทียบรูปแบบ “Flag” กับ “Pennant” จะเห็นว่า:

ดับเบิลท็อปมักเกิดในปลายเทรนด์ขาขึ้น มีจุดสำคัญคือ:

จุดต่ำสุดระหว่างยอดทั้งสองเรียกว่า “neck line” และระยะจาก neck line ถึงยอดที่สองจะบอกระยะประมาณที่ราคาจะเคลื่อนไปหลังการกลับตัว หากดูกราฟจริง ดับเบิลท็อปจะเป็นดังนี้: จุดเข้าที่ปลอดภัยคือเมื่อราคา “ทะลุ neck line” โดยอาจเข้าได้ 2 แบบ:

เงื่อนไขการเกิดเหมือนกันกับ “Double top” ทุกประการ ได้แก่:

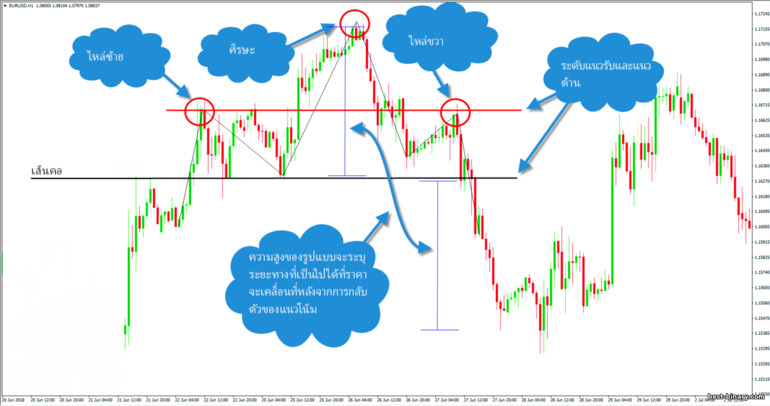

รายละเอียดของโมเดลนี้:

การเข้าสู่ตำแหน่งขาย (short) มักรอให้ราคาทะลุ “neck line” ที่เป็นจุดต่ำสุดระหว่างไหล่ซ้ายกับไหล่ขวา ก่อนตัดสินใจเข้า เมื่อ neck line โดนทะลุ แนวโน้มขาขึ้นจะเปลี่ยนไปเป็นขาลงอย่างชัดเจน

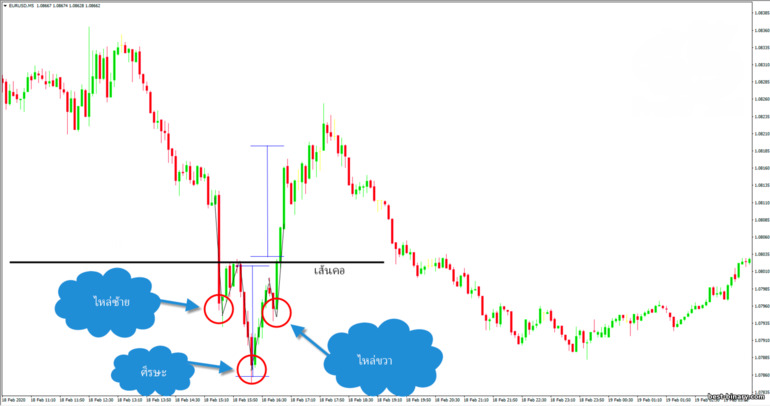

หน้าตา Head and Shoulders ในกราฟจะเป็นเช่นนี้: ความสูงของแพทเทิร์น (ตั้งแต่ส่วนบนของ “หัว” จนถึง neck line) จะประมาณระยะที่ราคาจะวิ่งไปเป็นขาลงหลังรูปแบบทำงาน

โครงสร้างของ “Reverse Head and Shoulders” จะประกอบด้วยจุดต่ำสามจุด:

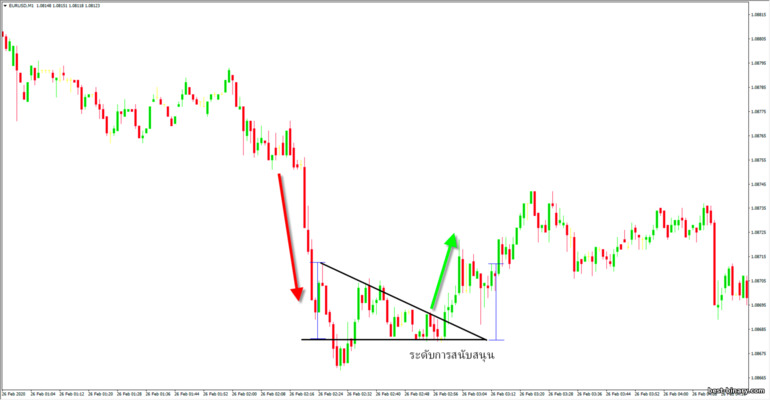

ในส่วนของ “ถ้วย” (cup) นั้นหมายถึงช่วงที่ราคาหยุดลงต่อและเริ่มฟื้นตัวเป็นขาขึ้นใหม่ ดูจากการที่จุดต่ำหยุดทำจุดต่ำกว่าเดิม และจุดสูงเริ่มทำจุดสูงใหม่ ส่วน “หูจับ” (handle) คือการย่อเล็กน้อยในเทรนด์ขาขึ้นที่เพิ่งเกิด โดยขอบบนของถ้วยด้านซ้ายเป็นแนวต้านที่เราสนใจ หากราคาทะลุขอบนี้ได้ แสดงว่าเทรนด์จะเดินหน้าต่อขึ้น

นักเทรดบางคนอาจเลือกเทรดตอนราคาทะลุ “หูจับ” ซึ่งเป็นการย้อนเทรนด์ขาขึ้นเล็กน้อย (คล้ายรูปแบบ Flag หรือ Pennant) เมื่อราคาทะลุกรอบบนของการย่อตัว ก็เป็นสัญญาณเข้าซื้อได้: ก้นของถ้วยอาจเป็นจุดต่ำจุดเดียวหรือช่วงราคาที่แกว่งในกรอบแคบ (consolidation) ก็ได้ สิ่งสำคัญคือ ต้องสังเกตเห็นว่าราคามีทิศทางเป็นขาขึ้นชัดเจน และเกิดการย่อ (handle) เพื่อยืนยันการเดินหน้าต่อ

ใน “ถ้วย” กลับด้าน ราคาจะค่อย ๆ หยุดทำจุดสูงใหม่และเริ่มเบนลงเป็นขาลง ส่วน “หูจับ” คือการดีดกลับเล็กน้อยในช่วงขาลงที่เพิ่งเริ่ม หากราคาทะลุโซนแนวรับด้านซ้ายมือของถ้วยลงมาได้ ก็เป็นสัญญาณเข้าสู่เทรนด์ขาลง

วิธีเทรดไม่ต่างจากแบบปกติ: สามารถเข้าเมื่อทะลุขอบ “ถ้วย” ด้านซ้าย หรือเทรดธง (Flag) หรือเพนแนนต์ (Pennant) ที่เกิดขึ้นในช่วง “หูจับ” ได้: สังเกตได้ว่าทิศทางของจุดสูงไม่สามารถขึ้นต่อ และจุดต่ำเริ่มทำระดับใหม่ต่ำลง จึงยืนยันว่าแนวโน้มจะเปลี่ยนเป็นขาลง

Rectangle อาจบอกการต่อเนื่องของเทรนด์ได้ เพราะเมื่อราคาสะสมกำลังเพียงพอ อาจจะทะลุกรอบเพื่อไปต่อในทิศทางเดิม: ขอบบนและขอบล่างของ Rectangle มักเป็นแนวต้านและแนวรับ ซึ่งบอกโซนอุปทานและอุปสงค์

วิธีเทรด Rectangle มี 3 แบบหลัก ๆ:

จุดที่ควรสนใจในการเข้าออเดอร์ ได้แก่:

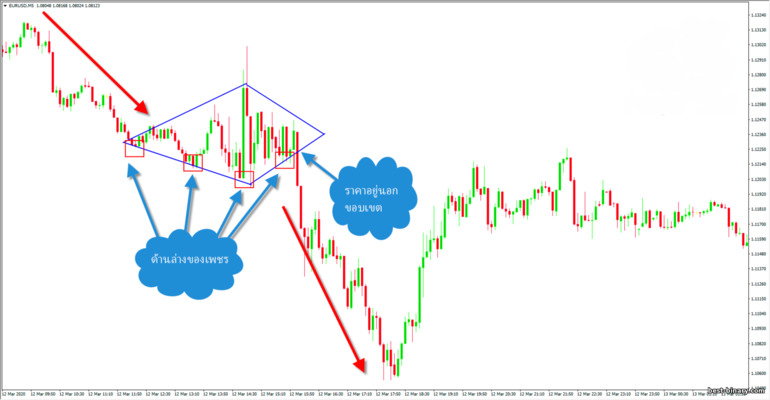

วิธีวิเคราะห์ก็คือ หากเป็นเทรนด์ขาขึ้น เราจะสนใจขอบบนของเพชร โดยลากจากจุดยอด (peak) อย่างน้อยสองจุดด้านซ้าย ไปจนถึงยอดกลางที่สูงสุด (central peak) และยอดอีกจุด (ด้านขวา) การทะลุขอบบนขวาจะเป็นสัญญาณเข้าซื้อ: และในเทรนด์ขาลง จะลากขอบล่างของเพชรผ่านจุดต่ำ (trough) ที่สำคัญ ราคามักจะทะลุขอบล่างขวา เพื่อยืนยันการไปต่อในขาลง:

ถ้า rising wedge เกิดบนสุดของเทรนด์ (ขาขึ้น) มักบ่งบอกการกลับตัว (reversal) ว่าราคาอาจจะลง: แต่ถ้าเกิดในเทรนด์ขาลง (เป็นการย่อตัวขาขึ้นเล็กน้อย) จะเป็นการต่อเนื่องเทรนด์ขาลง: ขอบลิ่มที่แคบลงสื่อถึงแรงซื้อที่อ่อนตัวลง และเป็นไปได้สูงว่าราคาจะทะลุขอบล่าง เมื่อลงมาแล้ว ราคาก็มีโอกาสวิ่งตามระยะความกว้างของฐานลิ่ม

ระยะความกว้างของฐานลิ่มจะเป็นตัวบ่งชี้ว่าราคามีโอกาสขยับขึ้นได้ประมาณไหนเมื่อทะลุขอบบนของลิ่ม ในเทรนด์ขาลง หน้าตาจะเป็นดังนี้: ถ้าอยู่ในเทรนด์ขาขึ้น จะเป็นแพทเทิร์นการพักตัวเพื่อไปต่อ:

ในเทรนด์ขึ้น สามเหลี่ยมมักบ่งบอกการพักตัวเพื่อไปต่อ: ในเทรนด์ลง ก็เช่นเดียวกัน แต่กลับทิศ: เช่นเดียวกับ “Flag” เราจะสนใจขอบสามเหลี่ยมที่สอดคล้องกับเทรนด์ปัจจุบันมากที่สุด ถ้าทะลุขอบนั้นได้ จะเป็นสัญญาณว่าราคาจะวิ่งต่อ ระยะความสูงของฐานสามเหลี่ยมจะบอกระยะที่คาดว่าราคาจะเคลื่อนไปหลังการทะลุ

แต่ถ้าสามเหลี่ยมเกิดขึ้นหลังจากราคาวิ่งในกรอบไซด์เวย์ แสดงถึงความไม่แน่นอน และราคาอาจทะลุได้ทั้งขึ้นหรือลง ทางที่ดีอาจรอให้ราคาแสดงทิศทางก่อน เช่นในตัวอย่างนี้ ราคาทะลุลงและไปต่ออย่างชัดเจน:

ภาพจะเป็นประมาณนี้: เมื่อราคาพยายามทะลุแนวต้านแต่ไม่สำเร็จเรื่อย ๆ สุดท้ายแล้วโมเมนตัมอาจหมด ทำให้ราคากลับตัวลง ระยะฐานสามเหลี่ยมจะบอกระยะการเคลื่อนตัวคร่าว ๆ เมื่อลงแล้วจริง ๆ อย่างไรก็ตาม อย่าลืมพิจารณาดูโซนแนวรับหรือแนวต้านใกล้เคียงเพิ่มเติม

ดังภาพ: บ่งบอกว่าขาลงอาจหมดแรง หากราคาฝ่าแนวรับไม่สำเร็จหลายครั้ง สุดท้ายอาจเด้งเป็นขาขึ้นได้ แต่ก็มีโอกาสที่ตลาดจะแตกต่างไป ถ้าบางครั้งราคาฝ่าแนวรับสำเร็จ ก็จะเดินหน้าขาลงต่อไป (rare case) จึงต้องเผื่อใจไว้ว่าไม่มีรูปแบบไหนแม่นยำ 100% เสมอ

แต่หลายรูปแบบในกลุ่มนี้อาจกลายเป็นกลับตัวได้ หากเกิดในบริเวณปลายเทรนด์ ดังนั้นจึงต้องดูตำแหน่งการเกิดแพทเทิร์นประกอบด้วย การเข้าซื้อขายจะทำก็ต่อเมื่อรูปแบบก่อตัวสมบูรณ์ และราคาแสดงทิศทางต่อเนื่องชัดเจน

ตัวอย่าง:

นอกจากนี้ รูปแบบต่าง ๆ เกิดซ้ำเสมอ และได้ผ่านการทดสอบจากเหล่าเทรดเดอร์จำนวนมาก การนำไปประยุกต์ใช้ให้เข้ากับสไตล์หรือกลยุทธ์เทรดปัจจุบันจะช่วยเพิ่มความแม่นยำในการตัดสินใจและผลลัพธ์การเทรดได้อย่างแน่นอน

อย่างไรก็ตาม รูปแบบวิเคราะห์ทางเทคนิคทุกแบบสามารถ (และควร) ยืนยันร่วมกับการดูแนวรับ แนวต้าน เส้นเทรนด์ อินดิเคเตอร์ และองค์ประกอบอื่น ๆ ซึ่งชี้ให้เห็นถึงพื้นฐานที่มั่นคงของแพทเทิร์นเหล่านี้และประสบการณ์อันยาวนานของเหล่านักเทรด สิ่งที่เราต้องทำคือเรียนรู้ที่จะมองหารูปแบบที่เกิดซ้ำบนกราฟและใช้ประโยชน์จากมันเพื่อสร้างกำไร

เนื้อหา

- Flag pattern ในการวิเคราะห์ทางเทคนิคของกราฟ: ใช้อย่างไรให้ถูกต้องในการเทรด

- Pennant pattern ในการวิเคราะห์กราฟเทคนิค: รูปแบบการต่อเนื่องของเทรนด์

- ดับเบิลท็อป (รูปแบบ M) – แพทเทิร์นกลับตัวในวิเคราะห์ทางเทคนิค

- ดับเบิลบอตทอม (W pattern) – รูปแบบการเปลี่ยนเทรนด์ขาลงเป็นขาขึ้น

- Head and shoulders – แพทเทิร์นกลับตัวจากเทรนด์ขาขึ้น

- Reverse head and shoulders – แพทเทิร์นกลับตัวสำหรับเทรนด์ขาลง

- Bowl with handle – แพทเทิร์นเปลี่ยนเทรนด์ในการวิเคราะห์กราฟเทคนิค

- Bowl with handle กลับด้าน – รูปแบบเปลี่ยนเทรนด์ขาขึ้นเป็นขาลง

- Rectangle – รูปแบบการพักตัว (เคลื่อนที่ในกรอบ) ในการวิเคราะห์ทางเทคนิค

- Rhombus หรือ diamond – รูปแบบการต่อเนื่องของเทรนด์ในการวิเคราะห์กราฟเทคนิค

- Rising wedge – รูปแบบการวิเคราะห์ทางเทคนิค

- Falling wedge – รูปแบบกลับเทรนด์และต่อเนื่องของเทรนด์

- Triangle pattern ในการวิเคราะห์กราฟราคาทางเทคนิค

- ประเภทหลัก 3 แบบของรูปแบบวิเคราะห์กราฟเทคนิค

- รูปแบบการต่อเนื่องของเทรนด์

- แพทเทิร์นกลับตัวหรือรูปแบบเปลี่ยนเทรนด์

- รูปแบบความไม่แน่นอนหรือรูปแบบสองทาง

- ทำไมนักเทรดควรศึกษารูปแบบวิเคราะห์ทางเทคนิค?

Flag pattern ในการวิเคราะห์ทางเทคนิคของกราฟ: ใช้อย่างไรให้ถูกต้องในการเทรด

รูปแบบ “Flag” เป็นหนึ่งในแพทเทิร์นที่พบบ่อยและเข้าใจได้ง่าย ซึ่งเกิดในช่วงที่ราคามีการเคลื่อนที่เป็นเทรนด์และชี้สัญญาณว่าการย่อตัว (pullback) กำลังจะสิ้นสุดลงเพื่อให้เทรนด์เดินหน้าต่อไป หากรู้กฎการใช้งาน Flag pattern ก็จะช่วยให้นักเทรดสร้างกำไรจากเทรนด์ได้อย่างสม่ำเสมอมาลองดูรายละเอียดกัน รูปแบบธง (flag) จะปรากฏในจังหวะที่ราคามีการเคลื่อนที่เป็นคลื่นตามเทรนด์ โดยเฉพาะช่วงที่มีการย่อตัวสวนทางเทรนด์ โดยธงที่ถูกต้อง (ตรงตามกฎวิเคราะห์ทางเทคนิค) จะแบ่งเป็น 3 ส่วนคือ:

- การเคลื่อนที่ของราคาอย่างแรงตามเทรนด์ – เสาธง (flagpole)

- มีการทำจุดสูงสุดใหม่ (สำหรับเทรนด์ขาขึ้น) หรือจุดต่ำสุดใหม่ (สำหรับเทรนด์ขาลง)

- การย่อตัวของราคา – ตัวธง (the Flag) เอง

ตัวธงอาจประกอบด้วยแท่งเทียนเพียงไม่กี่แท่ง หรือเป็นการย่อตัวที่ค่อนข้างซับซ้อนก็ได้ โดยทั่วไปเทรดเดอร์จะลากเส้นขอบบนและขอบล่างของธง แต่จะให้ความสำคัญกับขอบที่จะเป็นจุดทะลุ (breakout) เพื่อบ่งบอกการต่อเนื่องของเทรนด์อีกครั้ง ส่วนขอบอีกด้านหนึ่งใช้เพื่อมองภาพรวมว่าธงเกิดอย่างสมบูรณ์แล้ว

ในเทรนด์ขาขึ้น เราจะสนใจเฉพาะขอบธงด้านบน เพราะการทะลุขอบบนหมายถึงการจบการย่อตัวและเทรนด์มีแนวโน้มจะไปต่อ ส่วนในเทรนด์ขาลงจะโฟกัสที่ขอบล่าง การทะลุขอบล่างธงเป็นสัญญาณจบการย่อตัวและราคาพร้อมเดินหน้าต่อ การเปิดออเดอร์สามารถทำได้หลังการทะลุของขอบธงแล้ว ถือไว้ประมาณ 3–5 แท่งเทียน ทั้งนี้เลือกได้ตามไทม์เฟรมที่ใช้อยู่ ไม่ว่าจะเป็น M1 จนถึง W1 (รายสัปดาห์)

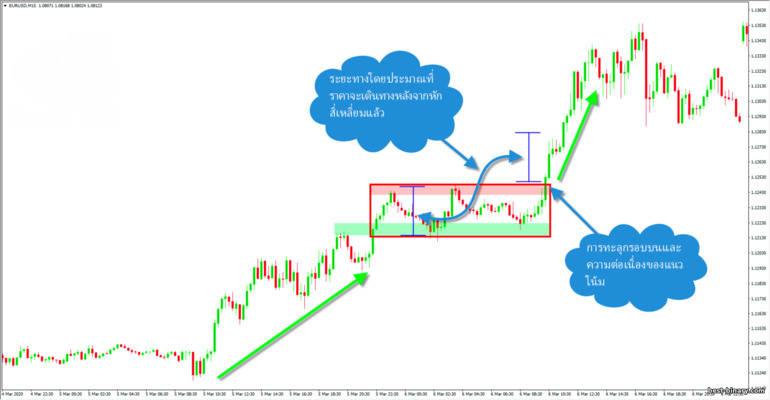

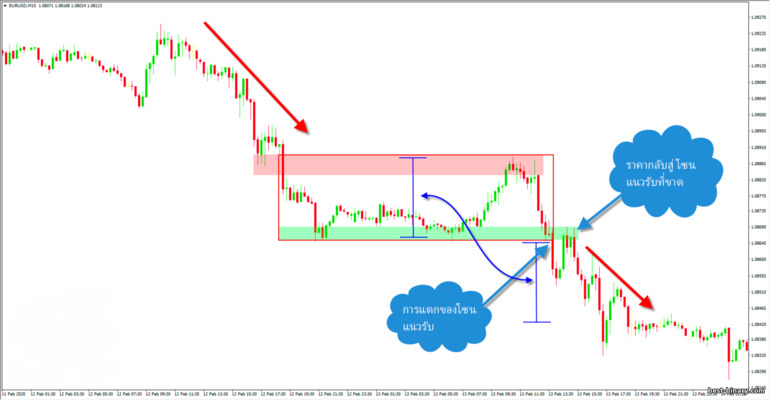

มาลองดูตัวอย่าง Flag pattern ในกราฟจริง สำหรับขาขึ้นจะเป็นแบบนี้: การที่ธงให้สัญญาณได้ผลดี ส่วนเสาธงควรเป็นการเคลื่อนไหวของราคาที่เป็นเทรนด์ชัดเจนและไม่ค่อยมีการย่อตัวเล็ก ๆ มารบกวนมากนัก สำหรับเทรนด์ขาลง รูปแบบธงจะเป็นลักษณะดังนี้: เพื่อการระบุแพทเทิร์นที่ชัดเจน ในช่วงที่ราคาย่อตัว ให้สังเกตหากมีการแกว่งของราคาย้อนกลับไปตามเทรนด์เล็กน้อยก่อน จะช่วยให้เรากำหนดขอบบนหรือล่างของธงได้ถูกต้องยิ่งขึ้น และหลีกเลี่ยงความสับสนจากการย่อตัวที่ซับซ้อน โดยตัวธงจะชี้ทิศทางตรงข้ามกับเทรนด์ แต่สัญญาณการเทรดจะเป็นไปในทางเดียวกับเทรนด์หลัก

Pennant pattern ในการวิเคราะห์กราฟเทคนิค: รูปแบบการต่อเนื่องของเทรนด์

Pennant คือรูปแบบในการวิเคราะห์กราฟเทคนิคที่บ่งบอกว่าราคาจะไปต่อในทิศทางเดิม (trend continuation) มีลักษณะคล้ายสามเหลี่ยมแคบ ๆ ที่บริเวณช่วงราคาแกว่งตัวแคบลงเรื่อย ๆ ในเทรนด์ขาขึ้น ขอบบนของเพนแนนต์จะเป็นจุดที่ราคาอาจทะลุขึ้นต่อ ในขณะที่ในเทรนด์ขาลง ขอบล่างจะเป็นจุดที่ราคาอาจทะลุลงต่อตัวอย่างเพนแนนต์ในเทรนด์ขาขึ้น: สำหรับเทรนด์ขาลงก็จะเป็นภาพกลับกัน: เช่นเดียวกับ “Flag” เพนแนนต์มักเกิดหลังจากมีการเคลื่อนไหวอย่างแรงของราคา (pole) และจะเกิดขึ้นเมื่อราคาทำจุดสูงสุดใหม่ (ขาขึ้น) หรือจุดต่ำสุดใหม่ (ขาลง)

หากมองดูในกราฟจริง ในเทรนด์ขาขึ้น เพนแนนต์จะเป็นดังนี้: และในเทรนด์ขาลง (bearish) จะมีลักษณะดังนี้: บ่อยครั้งเทรดเดอร์บางคนอาจเข้าเทรดตามรูปแบบ “Flag” ก่อน จากนั้นจึงต่อด้วยการเทรดตามรูปแบบ “Pennant” เนื่องจากในระหว่างที่รูปแบบกำลังก่อตัว ยังไม่แน่ชัดว่าเป็นธงหรือเพนแนนต์ แต่ธงมักจะเสร็จสมบูรณ์เร็วกว่าเพนแนนต์ อย่างไรก็ดี ทั้งสองรูปแบบมีหลักการใกล้เคียงกัน จึงเป็นโอกาสให้ทำกำไรได้ 2 รอบ

หากเปรียบเทียบรูปแบบ “Flag” กับ “Pennant” จะเห็นว่า:

- ทั้งสองเกิดขึ้นหลังมี “เสาธง” (trend impulse) ชัดเจน

- ต้องมีการทำจุดสูงสุดใหม่ (ในขาขึ้น) หรือจุดต่ำสุดใหม่ (ในขาลง) ก่อน

- ทั้งคู่เป็นรูปแบบการต่อเนื่องของเทรนด์

- การเปิดออเดอร์ทำได้เมื่อราคาทะลุขอบที่ชี้นำเทรนด์หลัก

ดับเบิลท็อป (รูปแบบ M) – แพทเทิร์นกลับตัวในวิเคราะห์ทางเทคนิค

Double top หรือ ดับเบิลท็อป คือแพทเทิร์นกลับตัว (reversal pattern) ที่บ่งบอกถึงโซนแนวต้านที่แข็งแกร่งจนราคาฝ่าไปไม่ไหว ส่งผลให้แนวโน้มขาขึ้นเปลี่ยนทิศลงมาหลังเกิดรูปแบบนี้ ในบางครั้งอาจเห็นเป็น “สามยอด” (triple top) ซึ่งจริง ๆ แล้วก็คือรูปแบบคล้ายกันที่ตลาดพยายามฝ่าแนวต้านแต่ล้มเหลวสามครั้งดับเบิลท็อปมักเกิดในปลายเทรนด์ขาขึ้น มีจุดสำคัญคือ:

- ยอดแรกสูงกว่ายอดที่สองเล็กน้อย — เป็นรูปแบบกลับตัวที่แข็งแกร่ง

- ทั้งสองยอดอาจสูงในระดับราคาใกล้เคียงกัน

- ในบางครั้งยอดที่สองอาจสูงกว่ายอดแรกได้เล็กน้อย — ถือเป็นรูปแบบกลับตัวที่ยังใช้ได้

- กราฟจะดูคล้ายตัว “M”

จุดต่ำสุดระหว่างยอดทั้งสองเรียกว่า “neck line” และระยะจาก neck line ถึงยอดที่สองจะบอกระยะประมาณที่ราคาจะเคลื่อนไปหลังการกลับตัว หากดูกราฟจริง ดับเบิลท็อปจะเป็นดังนี้: จุดเข้าที่ปลอดภัยคือเมื่อราคา “ทะลุ neck line” โดยอาจเข้าได้ 2 แบบ:

- เข้าเทรดทันทีที่ราคาทะลุ neck line — เสี่ยงกว่า แต่ได้จุดเข้าที่เร็ว

- รอให้แท่งเทียนปิดเหนือ (หรือใต้ในขาลง) neck line แล้วจึงค่อยเข้าเทรด — เสี่ยงน้อยกว่า แต่อาจพลาดช่วงการเคลื่อนไหวไปเล็กน้อย

ดับเบิลบอตทอม (W pattern) – รูปแบบการเปลี่ยนเทรนด์ขาลงเป็นขาขึ้น

Double bottom หรือ ดับเบิลบอตทอม เป็นแพทเทิร์นกลับตัวที่มีลักษณะเป็นภาพสะท้อนของ “Double top” จะแสดงถึงการสิ้นสุดของเทรนด์ขาลงและเริ่มต้นเทรนด์ขาขึ้น โดยราคาพยายามลงทดสอบโซนแนวรับหลายครั้งแต่ไม่สามารถผ่านไปได้ จึงกลับตัวเป็นขาขึ้นเงื่อนไขการเกิดเหมือนกันกับ “Double top” ทุกประการ ได้แก่:

- มักจะเกิดที่ปลายเทรนด์ขาลง (ไม่นับกรณีที่ราคาแกว่งในกรอบ)

- มีจุดต่ำสองจุดในระดับใกล้เคียงกัน

- หากจุดต่ำที่สองสูงกว่าจุดต่ำแรกเล็กน้อย แสดงถึงโมเมนตัมกลับตัวที่แข็งแรง

- ระยะจาก neck line ถึงจุดต่ำที่สองคือระยะที่คาดว่าราคาจะวิ่งขึ้นหลังเกิดรูปแบบ

- สามารถเข้าเทรดได้ทั้งตอนทะลุ neck line และตอนแท่งเทียนปิดเหนือ neck line เพื่อความชัวร์

Head and shoulders – แพทเทิร์นกลับตัวจากเทรนด์ขาขึ้น

Head and shoulders เป็นแพทเทิร์นวิเคราะห์ทางเทคนิคที่ประกอบด้วยจุดยอด (tops) สามจุด สื่อถึงการสิ้นสุดของเทรนด์ขาขึ้น โดยมักพบได้ในช่วงปลายเทรนด์ขาขึ้นรายละเอียดของโมเดลนี้:

- จุดยอดแรก (ไหล่ซ้าย) เกิดขึ้นพร้อมระดับแนวต้านตามเทรนด์ขาขึ้นปกติ

- จุดยอดที่สอง (หัว) สูงกว่ายอดแรก หลังราคาทะลุแนวต้านเก่า แต่จะหยุดเมื่อชนแนวต้านใหม่

- จุดยอดที่สาม (ไหล่ขวา) ต่ำกว่ายอดที่สอง แสดงถึงการอ่อนแรงของฝั่งซื้อ (bulls) และบ่งชี้ว่าอาจมีการกลับตัว

การเข้าสู่ตำแหน่งขาย (short) มักรอให้ราคาทะลุ “neck line” ที่เป็นจุดต่ำสุดระหว่างไหล่ซ้ายกับไหล่ขวา ก่อนตัดสินใจเข้า เมื่อ neck line โดนทะลุ แนวโน้มขาขึ้นจะเปลี่ยนไปเป็นขาลงอย่างชัดเจน

หน้าตา Head and Shoulders ในกราฟจะเป็นเช่นนี้: ความสูงของแพทเทิร์น (ตั้งแต่ส่วนบนของ “หัว” จนถึง neck line) จะประมาณระยะที่ราคาจะวิ่งไปเป็นขาลงหลังรูปแบบทำงาน

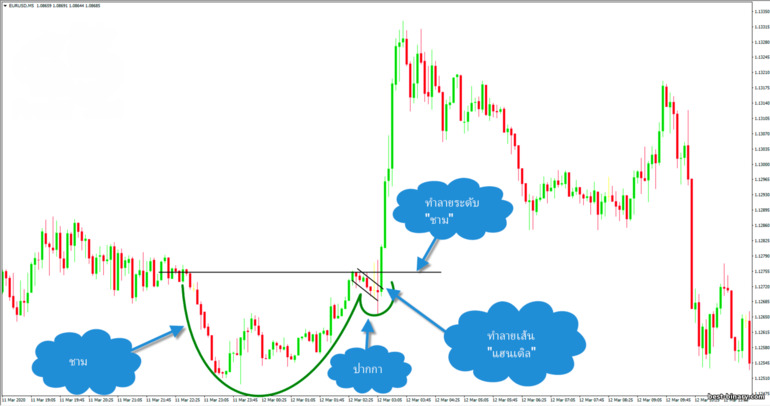

Reverse head and shoulders – แพทเทิร์นกลับตัวสำหรับเทรนด์ขาลง

Reverse head and shoulders เป็นแพทเทิร์นแบบเดียวกันกับ Head and shoulders แต่กลับทิศ โดยจะเจอในปลายเทรนด์ขาลงและส่งสัญญาณว่าจะกลับเป็นเทรนด์ขาขึ้นโครงสร้างของ “Reverse Head and Shoulders” จะประกอบด้วยจุดต่ำสามจุด:

- จุดต่ำเหล่านี้เกิดที่โซนแนวรับ-แนวต้าน

- จุดต่ำแรก (ไหล่ซ้าย) เป็นการลงต่อเนื่องของเทรนด์

- จุดต่ำที่สอง (หัว) ต่ำกว่าจุดต่ำแรก

- จุดต่ำที่สาม (ไหล่ขวา) สูงกว่าจุดต่ำที่สอง บ่งชี้ว่าเทรนด์ขาลงกำลังจะจบ และฝั่งซื้อเริ่มแข็งแรงขึ้น

- ความแข็งแรงของรูปแบบเพิ่มขึ้นหากไหล่ขวาสูงกว่าไหล่ซ้าย

- จุดเข้ามักอยู่ตรง “neck line” ที่ราคาทะลุขึ้น

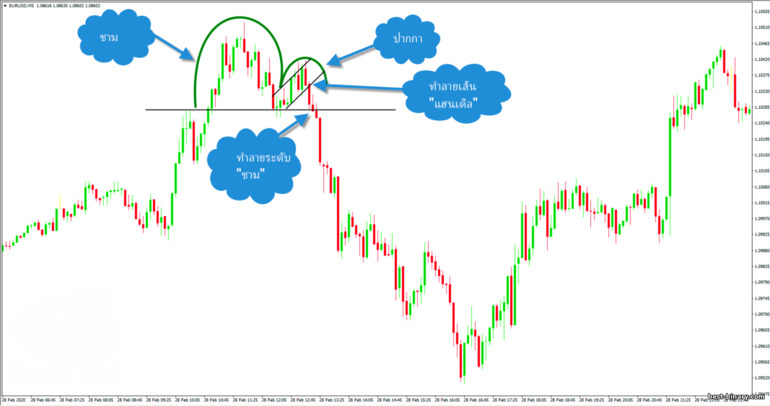

Cup with a handle – แพทเทิร์นเปลี่ยนเทรนด์ในการวิเคราะห์กราฟเทคนิค

บางครั้งชื่อแพทเทิร์นในการวิเคราะห์เทคนิคก็ดูแปลกใหม่ “Cup with Handle” (ถ้วยพร้อมหูจับ) ก็เป็นหนึ่งในนั้น แต่ชื่อนี้บ่งบอกถึงลักษณะของการเปลี่ยนเทรนด์ขาลงเป็นขาขึ้นได้อย่างชัดเจนในส่วนของ “ถ้วย” (cup) นั้นหมายถึงช่วงที่ราคาหยุดลงต่อและเริ่มฟื้นตัวเป็นขาขึ้นใหม่ ดูจากการที่จุดต่ำหยุดทำจุดต่ำกว่าเดิม และจุดสูงเริ่มทำจุดสูงใหม่ ส่วน “หูจับ” (handle) คือการย่อเล็กน้อยในเทรนด์ขาขึ้นที่เพิ่งเกิด โดยขอบบนของถ้วยด้านซ้ายเป็นแนวต้านที่เราสนใจ หากราคาทะลุขอบนี้ได้ แสดงว่าเทรนด์จะเดินหน้าต่อขึ้น

นักเทรดบางคนอาจเลือกเทรดตอนราคาทะลุ “หูจับ” ซึ่งเป็นการย้อนเทรนด์ขาขึ้นเล็กน้อย (คล้ายรูปแบบ Flag หรือ Pennant) เมื่อราคาทะลุกรอบบนของการย่อตัว ก็เป็นสัญญาณเข้าซื้อได้: ก้นของถ้วยอาจเป็นจุดต่ำจุดเดียวหรือช่วงราคาที่แกว่งในกรอบแคบ (consolidation) ก็ได้ สิ่งสำคัญคือ ต้องสังเกตเห็นว่าราคามีทิศทางเป็นขาขึ้นชัดเจน และเกิดการย่อ (handle) เพื่อยืนยันการเดินหน้าต่อ

Bowl with handle กลับด้าน – รูปแบบเปลี่ยนเทรนด์ขาขึ้นเป็นขาลง

Bowl with handle กลับด้าน คือรูปแบบ “ถ้วยพร้อมหูจับ” ที่เกิดในเทรนด์ขาขึ้น แต่กลับทิศโดยบ่งบอกว่าขาขึ้นกำลังสิ้นสุด และอาจเปลี่ยนเป็นเทรนด์ขาลงใน “ถ้วย” กลับด้าน ราคาจะค่อย ๆ หยุดทำจุดสูงใหม่และเริ่มเบนลงเป็นขาลง ส่วน “หูจับ” คือการดีดกลับเล็กน้อยในช่วงขาลงที่เพิ่งเริ่ม หากราคาทะลุโซนแนวรับด้านซ้ายมือของถ้วยลงมาได้ ก็เป็นสัญญาณเข้าสู่เทรนด์ขาลง

วิธีเทรดไม่ต่างจากแบบปกติ: สามารถเข้าเมื่อทะลุขอบ “ถ้วย” ด้านซ้าย หรือเทรดธง (Flag) หรือเพนแนนต์ (Pennant) ที่เกิดขึ้นในช่วง “หูจับ” ได้: สังเกตได้ว่าทิศทางของจุดสูงไม่สามารถขึ้นต่อ และจุดต่ำเริ่มทำระดับใหม่ต่ำลง จึงยืนยันว่าแนวโน้มจะเปลี่ยนเป็นขาลง

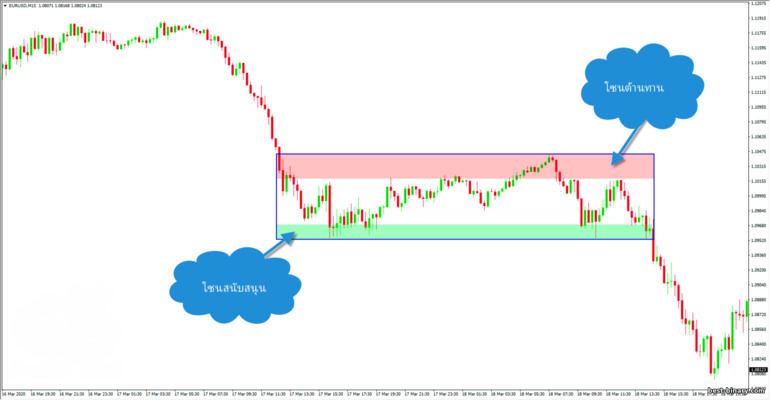

Rectangle – รูปแบบการพักตัว (เคลื่อนที่ในกรอบ) ในการวิเคราะห์ทางเทคนิค

Rectangle คือรูปแบบการเคลื่อนที่ในกรอบ (sideways) หรือการพักตัวของราคา หากตลาดพักตัวหลังวิ่งแรง แสดงว่าอาจเป็นช่วงที่ตลาด “ตั้งหลัก” รอแรงใหม่ และยังไม่ได้หมายความว่าเทรนด์จะจบเสมอไปRectangle อาจบอกการต่อเนื่องของเทรนด์ได้ เพราะเมื่อราคาสะสมกำลังเพียงพอ อาจจะทะลุกรอบเพื่อไปต่อในทิศทางเดิม: ขอบบนและขอบล่างของ Rectangle มักเป็นแนวต้านและแนวรับ ซึ่งบอกโซนอุปทานและอุปสงค์

วิธีเทรด Rectangle มี 3 แบบหลัก ๆ:

- เทรดทะลุขอบ (breakout) – คาดว่าราคาจะหนีจากกรอบเข้าสู่แนวโน้มใหม่หรือกลับเข้าสู่เทรนด์เดิม

- เทรดดีดตัวจากขอบ (rebound) – เก็งกำไรเมื่อราคาวนกลับจากขอบบนหรือขอบล่างขณะยังอยู่ในกรอบ

- เทรดดีดตัวหลังการทะลุ (breakout & pullback) – รอให้ราคาทะลุขอบ แล้วกลับมาทดสอบขอบเดิม แล้วค่อยเข้าในทิศเดียวกับการทะลุ วิธีนี้ค่อนข้างปลอดภัย แต่ราคาอาจไม่กลับมาทดสอบเสมอไป

Rectangle pattern ในเทรนด์ขาขึ้น (bullish)

หาก Rectangle เกิดในเทรนด์ขาขึ้น ให้พิจารณา:- Rectangle ทำหน้าที่คล้าย “การย่อตัว” ในเทรนด์ขาขึ้น และมีโอกาสไปต่อสูง

- แนวรับด้านล่างจะแข็งแกร่ง เหมาะเป็นโซนเปิดออเดอร์ซื้อ (long)

- ความสูงของ Rectangle โดยประมาณเท่ากับระยะที่ราคาจะวิ่งต่อหลัง breakout

- มีโอกาสสูงที่ราคาจะทะลุขอบบน

Rectangle pattern ในเทรนด์ขาลง (bearish)

Rectangle ในเทรนด์ขาลงก็มักเป็นการต่อเนื่องของเทรนด์เช่นกันจุดที่ควรสนใจในการเข้าออเดอร์ ได้แก่:

- โซนแนวต้านด้านบน (ขอบบนของกรอบ) เพื่อเข้า sell เมื่อราคาดีดตัวลง

- การทะลุขอบล่าง (แนวรับ) เพื่อยืนยันเทรนด์ขาลงต่อ

- การ pullback กลับมาทดสอบขอบล่างที่เคยเป็นแนวรับ (ซึ่งกลายเป็นแนวต้าน) แล้วเข้าขายต่อในขาลง

Rhombus หรือ diamond – รูปแบบการต่อเนื่องของเทรนด์ในการวิเคราะห์กราฟเทคนิค

Diamond หรือ Rhombus เกิดขึ้นช่วงที่ราคาย่อตัวในเทรนด์หลัก แต่การย่อตัวมีความซับซ้อนสูง ทำให้ภาพกราฟดูเป็นรูปข้าวหลามตัด (ขนมเปียกปูน) หรือเพชร รูปแบบนี้มักจะเป็นการต่อเนื่องของเทรนด์ เมื่อราคาทะลุกรอบที่ต้องการได้ ราคาก็มักไปต่อทิศเดิมวิธีวิเคราะห์ก็คือ หากเป็นเทรนด์ขาขึ้น เราจะสนใจขอบบนของเพชร โดยลากจากจุดยอด (peak) อย่างน้อยสองจุดด้านซ้าย ไปจนถึงยอดกลางที่สูงสุด (central peak) และยอดอีกจุด (ด้านขวา) การทะลุขอบบนขวาจะเป็นสัญญาณเข้าซื้อ: และในเทรนด์ขาลง จะลากขอบล่างของเพชรผ่านจุดต่ำ (trough) ที่สำคัญ ราคามักจะทะลุขอบล่างขวา เพื่อยืนยันการไปต่อในขาลง:

Rising wedge – รูปแบบการวิเคราะห์ทางเทคนิค

Rising wedge หรือ ลิ่มขาขึ้น เป็นรูปสามเหลี่ยมที่มีด้านขอบทั้งสองลู่เข้าหากันและชี้ขึ้นข้างบน สามารถเป็นได้ทั้งรูปแบบกลับตัวหรือรูปแบบต่อเนื่องของเทรนด์ ขึ้นอยู่กับว่ามันเกิดที่ไหนถ้า rising wedge เกิดบนสุดของเทรนด์ (ขาขึ้น) มักบ่งบอกการกลับตัว (reversal) ว่าราคาอาจจะลง: แต่ถ้าเกิดในเทรนด์ขาลง (เป็นการย่อตัวขาขึ้นเล็กน้อย) จะเป็นการต่อเนื่องเทรนด์ขาลง: ขอบลิ่มที่แคบลงสื่อถึงแรงซื้อที่อ่อนตัวลง และเป็นไปได้สูงว่าราคาจะทะลุขอบล่าง เมื่อลงมาแล้ว ราคาก็มีโอกาสวิ่งตามระยะความกว้างของฐานลิ่ม

Falling wedge – รูปแบบกลับเทรนด์และต่อเนื่องของเทรนด์

Falling wedge หรือ ลิ่มขาลง ทำหน้าที่เหมือน rising wedge แต่สลับข้างกัน หากเกิดในเทรนด์ขาลง อาจเป็นสัญญาณกลับตัวขึ้น (reversal) แต่ถ้าเกิดกลางเทรนด์ขาขึ้น อาจเป็นสัญญาณย่อเพื่อเดินหน้าต่อ (trend continuation)ระยะความกว้างของฐานลิ่มจะเป็นตัวบ่งชี้ว่าราคามีโอกาสขยับขึ้นได้ประมาณไหนเมื่อทะลุขอบบนของลิ่ม ในเทรนด์ขาลง หน้าตาจะเป็นดังนี้: ถ้าอยู่ในเทรนด์ขาขึ้น จะเป็นแพทเทิร์นการพักตัวเพื่อไปต่อ:

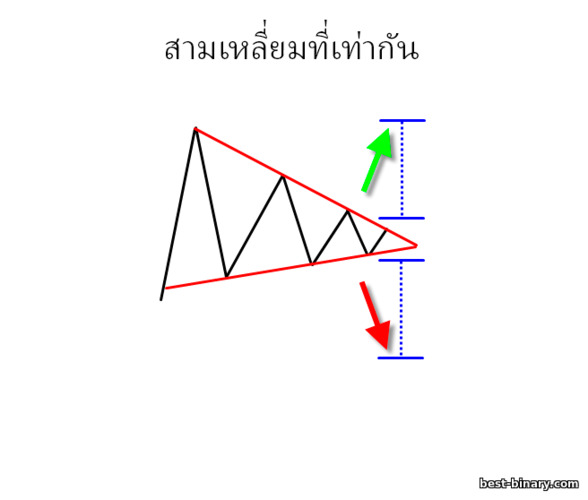

Triangle pattern ในการวิเคราะห์กราฟราคาทางเทคนิค

Triangle (สามเหลี่ยม) เป็นอีกรูปแบบที่ได้รับความนิยมไม่แพ้ “Double bottom” หรือ “Flag” สามเหลี่ยมสามารถทำหน้าที่เป็นได้ทั้งรูปแบบต่อเนื่องของเทรนด์ หรือรูปแบบกลับตัว ขึ้นอยู่กับ:- จุดที่สามเหลี่ยมเกิด — ในเทรนด์หรือในช่วงไซด์เวย์

- ลักษณะของสามเหลี่ยม — ขอบมนหรือขอบแคบลงหรือกว้างออก

ในเทรนด์ขึ้น สามเหลี่ยมมักบ่งบอกการพักตัวเพื่อไปต่อ: ในเทรนด์ลง ก็เช่นเดียวกัน แต่กลับทิศ: เช่นเดียวกับ “Flag” เราจะสนใจขอบสามเหลี่ยมที่สอดคล้องกับเทรนด์ปัจจุบันมากที่สุด ถ้าทะลุขอบนั้นได้ จะเป็นสัญญาณว่าราคาจะวิ่งต่อ ระยะความสูงของฐานสามเหลี่ยมจะบอกระยะที่คาดว่าราคาจะเคลื่อนไปหลังการทะลุ

แต่ถ้าสามเหลี่ยมเกิดขึ้นหลังจากราคาวิ่งในกรอบไซด์เวย์ แสดงถึงความไม่แน่นอน และราคาอาจทะลุได้ทั้งขึ้นหรือลง ทางที่ดีอาจรอให้ราคาแสดงทิศทางก่อน เช่นในตัวอย่างนี้ ราคาทะลุลงและไปต่ออย่างชัดเจน:

Ascending triangle – รูปแบบกลับตัว

Ascending triangle คือรูปสามเหลี่ยมที่เกิดในปลายเทรนด์ขาขึ้น เมื่อราคาทดสอบแนวต้านเดิมหลายครั้งแต่ไม่ผ่าน และจุดต่ำแต่ละอันถูกยกขึ้น จนเกิดเส้นแนวรับเฉียงขึ้นและแนวต้านเป็นเส้นระดับด้านบนภาพจะเป็นประมาณนี้: เมื่อราคาพยายามทะลุแนวต้านแต่ไม่สำเร็จเรื่อย ๆ สุดท้ายแล้วโมเมนตัมอาจหมด ทำให้ราคากลับตัวลง ระยะฐานสามเหลี่ยมจะบอกระยะการเคลื่อนตัวคร่าว ๆ เมื่อลงแล้วจริง ๆ อย่างไรก็ตาม อย่าลืมพิจารณาดูโซนแนวรับหรือแนวต้านใกล้เคียงเพิ่มเติม

Descending triangle – รูปแบบกลับตัว

Descending triangle คือสามเหลี่ยมกลับด้านจาก Ascending triangle โดยเกิดที่ปลายเทรนด์ขาลง เมื่อราคายังฝ่าแนวรับไม่ได้ แต่จุดยอดใหม่ ๆ ทำระดับต่ำลงเรื่อย ๆดังภาพ: บ่งบอกว่าขาลงอาจหมดแรง หากราคาฝ่าแนวรับไม่สำเร็จหลายครั้ง สุดท้ายอาจเด้งเป็นขาขึ้นได้ แต่ก็มีโอกาสที่ตลาดจะแตกต่างไป ถ้าบางครั้งราคาฝ่าแนวรับสำเร็จ ก็จะเดินหน้าขาลงต่อไป (rare case) จึงต้องเผื่อใจไว้ว่าไม่มีรูปแบบไหนแม่นยำ 100% เสมอ

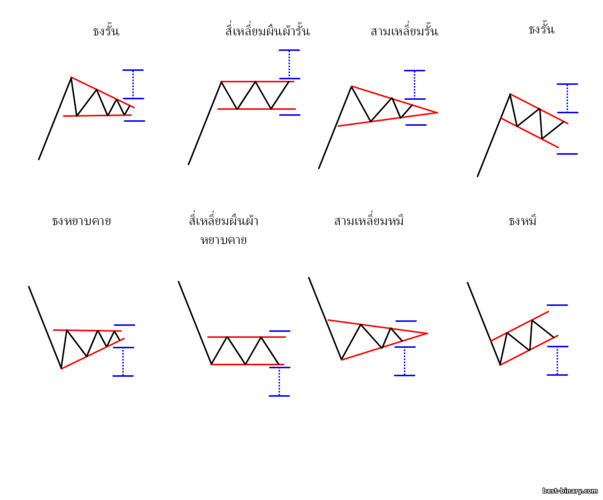

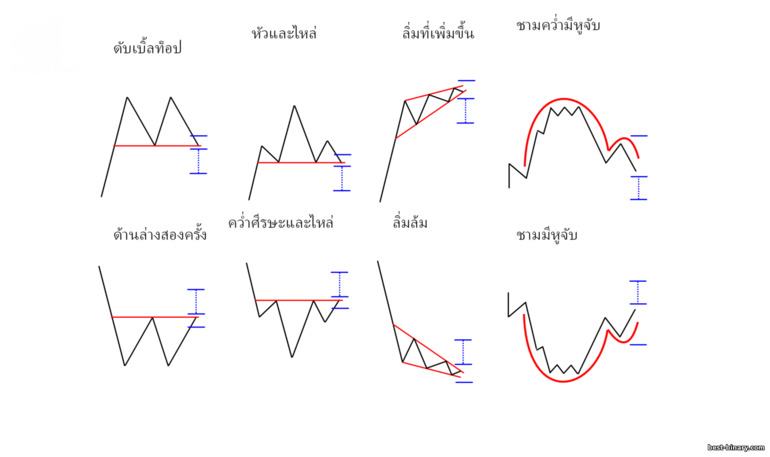

ประเภทหลัก 3 แบบของรูปแบบวิเคราะห์กราฟเทคนิค

รูปแบบวิเคราะห์กราฟเทคนิคทั้งหมด สามารถแยกออกเป็น 3 ประเภทใหญ่ ๆ คือ:- รูปแบบการต่อเนื่องของเทรนด์

- รูปแบบกลับตัวของเทรนด์

- รูปแบบความไม่แน่นอนหรือรูปแบบสองทาง

รูปแบบการต่อเนื่องของเทรนด์

รูปแบบประเภทนี้สื่อว่าราคามีแนวโน้มจะไปต่อในทิศทางเดิมที่เป็นอยู่ บางครั้งจึงเรียกว่ารูปแบบการพักตัว (consolidation) ในเทรนด์ด้วยแต่หลายรูปแบบในกลุ่มนี้อาจกลายเป็นกลับตัวได้ หากเกิดในบริเวณปลายเทรนด์ ดังนั้นจึงต้องดูตำแหน่งการเกิดแพทเทิร์นประกอบด้วย การเข้าซื้อขายจะทำก็ต่อเมื่อรูปแบบก่อตัวสมบูรณ์ และราคาแสดงทิศทางต่อเนื่องชัดเจน

แพทเทิร์นกลับตัวหรือรูปแบบเปลี่ยนเทรนด์

รูปแบบกลับตัวที่พบบ่อย ได้แก่:- Double top

- Double bottom

- Head and shoulders

- Inverted head and shoulders

- Rising wedge

- Falling wedge

- Bowl with handle

- Inverted bowl with handle

รูปแบบความไม่แน่นอนหรือรูปแบบสองทาง

รูปแบบสองทางที่เจอบ่อยคือ “สามเหลี่ยมสมมาตร” (equal triangle) ที่ไม่รู้ชัดว่าราคาจะทะลุด้านไหนจนกว่าจะเกิดการทะลุจริง ๆ เมื่อทะลุแล้ว ราคามักวิ่งแรงและเกิดเทรนด์หรือแรงผลักดันในทิศทางที่ทะลุตัวอย่าง:

ทำไมนักเทรดควรศึกษารูปแบบวิเคราะห์ทางเทคนิค?

เพราะการวิเคราะห์ทางเทคนิคทั้งหมดตั้งอยู่บนกราฟราคา ซึ่งเป็น “แหล่งข้อมูล” โดยตรงของเรา กราฟบอกได้ว่าเกิดอะไรขึ้นในอดีต เกิดอะไรอยู่ตอนนี้ และอาจจะบอกเป็นนัยว่าราคาจะไปไหนต่อ การอ่านสัญญาณตลาดให้ขาดจึงสำคัญมาก รูปแบบวิเคราะห์ทางเทคนิค (technical analysis figures) เป็นหนึ่งใน “ภาษากราฟ” ที่ช่วยให้เราตีความได้ง่ายขึ้นนอกจากนี้ รูปแบบต่าง ๆ เกิดซ้ำเสมอ และได้ผ่านการทดสอบจากเหล่าเทรดเดอร์จำนวนมาก การนำไปประยุกต์ใช้ให้เข้ากับสไตล์หรือกลยุทธ์เทรดปัจจุบันจะช่วยเพิ่มความแม่นยำในการตัดสินใจและผลลัพธ์การเทรดได้อย่างแน่นอน

บทวิจารณ์และความคิดเห็น